Le rotte infinite del caffè. Da dove viene, come si trasforma, quanto vale…

di Francesco Licciardo | CREA – Consiglio per la ricerca in agricoltura e l’analisi dell’economia agraria

Il caffè, che, dopo il gas naturale, rappresenta la materia prima più esportata sul totale del valore mondiale delle esportazioni, potrebbe essere considerato il bene coloniale per eccellenza.

Ogni giorno milioni di persone spendono 165 milioni di dollari per acquistarlo, mentre per oltre 25 milioni di coltivatori, disseminati tra America centrale e meridionale, Africa, Asia e Oceania, il caffè costituisce l’unica fonte di reddito. Una tale situazione espone i coltivatori e le loro famiglie ad un rischio notevole, in funzione non solo delle vicende meteorologiche e del carattere voluttuario del consumo di caffè ma, soprattutto, dell’andamento dei prezzi sul mercato internazionale (Giordano, 2000), in quanto in conseguenza delle altalenanti vicende finanziarie si producono effetti negativi sui piccoli produttori, anello più debole della filiera produttiva, e sulle loro già precarie condizioni di vita. Ad esempio, in Brasile, il primo produttore mondiale, le coltivazioni di caffè sono soggette a periodiche gelate notturne: un raccolto scarso (o l’aspettativa di un raccolto scarso) ha effetti diretti sul prezzo del caffè. Per il Brasile, tuttavia, la diversificazione nelle esportazioni attenua gli effetti delle fluttuazioni dei prezzi. La situazione è completamente diversa per alcuni paesi africani (come Burundi, Etiopia ed Uganda) che detengono una quota del mercato mondiale minima e hanno quindi marginale influenza sui prezzi, ma le cui economie sono estremamente dipendenti dalle esportazioni di caffè (che rappresenta la voce più importante dell’attivo della bilancia commerciale).

La pianta del caffè: tipologia e coltivazione

Il caffè è una pianta tropicale appartenente alla famiglia delle Rubiacee, genere Coffea, che cresce nella fascia tropicale e sub-tropicale necessitando di una temperatura tra i 17 e i 23 gradi e di abbondanti precipitazioni. Affinché la pianta possa entrare in piena produzione occorrono dai cinque agli otto anni e il suo ciclo produttivo si esaurisce dopo circa trent’anni, anche se la resa massima termina attorno al quindicesimo anno. Da un punto di vista economico-commerciale (nonostante esistano quasi cento specie di caffè), solo due varietà hanno un ruolo di rilievo: la Coffea Arabica e la Coffea Canephora, meglio conosciuta come Robusta.

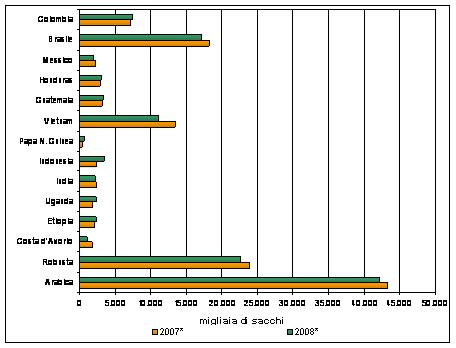

La varietà Arabica, meno adattabile alle variazioni climatiche, è tipicamente preferita dai consumatori in ragione del suo sapore delicato, del basso contenuto di caffeina e della minore acidità; la pianta cresce ad un’altitudine tra i 1.000 e 2.000 metri s.l.m. ed è diffusa in America Latina, Africa centro-orientale e in alcune zone dell’India (Figura 1). L’Arabica è comunemente distinta in Colombian milds, Other milds e Brazilian Naturals. La varietà Robusta ha un sapore più aspro, che può essere chimicamente ridotto, ed è sempre più presente nelle miscele (blend) di caffè in polvere. Ha la caratteristica di essere maggiormente resistente alle malattie e cresce già ad un’altitudine di 700 metri s.l.m. anche in condizioni climatiche non ottimali. Questa varietà è diffusa nella regione occidentale dell’Africa, nel Sud-Est asiatico e in alcune zone del Brasile. Il caffè Arabica, con 72 milioni di sacchi (1) prodotti nel 2007/08, rappresenta una quota del mercato mondiale del caffè di poco superiore al 60% (Tabella 1). Tuttavia, la sua produzione si sta progressivamente riducendo (-8,4% rispetto al periodo precedente) a favore della Robusta (45,6 milioni di sacchi), che ha dei costi di produzione e di impianto nettamente inferiori. La Robusta, inoltre, ha una resa produttiva maggiore: 2.300-4.000 kg/ha contro i 1.500-3.000 kg/ha dell’Arabica.

Figura 1 – Aree di produzione del caffè Arabica e Robusta (% sul totale 2007/08)

Fonte: nostre elaborazioni su dati ICO

Tabella 1 – Andamento della produzione per tipologia di caffè (migliaia di sacchi, %)

Fonte: nostre elaborazioni su dati ICO

La varietà climatica che caratterizza le aree di produzione del caffè è all’origine delle diverse tecniche di coltivazione. In generale, si distinguono le “piantagioni in ombra” dalle “piantagioni al sole”. Nelle prime, tipiche della policoltura tradizionale, il caffè viene coltivato in appezzamenti di superficie inferiore ai dieci ettari e in forma semi-intensiva. Solitamente tale produzione viene praticata nelle zone collinari e montuose dell’America Centrale e del Sud (ad esclusione del Brasile) da piccoli coltivatori che vendono il raccolto agli esportatori locali, a volte con l’intermediazione di cooperative. L’esportatore, che a sua volta rivende il caffè ai trader internazionali, agisce nei confronti del produttore da monopsonista (2): il compratore è price-maker, mentre il produttore ha un potere quasi nullo di contrattazione e deve subire il prezzo che gli viene imposto. In tale contesto, la ridotta dimensione non avvantaggia di certo i piccoli produttori che hanno uno scarsissimo potere contrattuale. Le piantagioni al sole, invece, sono realizzate su grandi estensioni di terreno (tipiche del Vietnam e del Brasile) e con processi per quanto possibile automatizzati è, come tali, in grado di offrire una maggiore redditività per ettaro coltivato. In Brasile, ad esempio, i grandi latifondisti coltivano il caffè in vaste piantagioni a produzione intensiva, gestendo le varie fasi della catena del valore fino alla vendita del caffè verde alle società esportatrici che operano nei porti di imbarco.

I principali produttori di caffè: dal primato dell’America Latina all’emergere dell’Asia

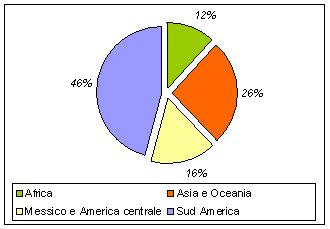

Sebbene la pianta del caffè sia originaria della parte nord-occidentale del continente asiatico, in particolare dello Yemen, l’America Latina (dove il caffè viene coltivato in modo particolarmente diffuso già a partire dal XV secolo) è stata negli ultimi cento anni, ed è ancora oggi, la principale area di produzione. La sua quota, tuttavia, è gradualmente diminuita nell’ultimo secolo a causa della crescita della produzione in Africa e, soprattutto, in Asia. Attualmente, il continente americano supera il 50% della produzione mondiale solo se si considerano Centro e Sud America insieme (Figura 2).

Figura 2 – Principali aree di produzione (% sul totale 2007/08) Fonte: nostre elaborazioni su dati ICO

Nel periodo 2007/08 la produzione totale (Tabella 2) ha raggiunto i 117,8 milioni di sacchi (-6,6% rispetto al periodo precedente). Le dinamiche dell’offerta, negli anni considerati, manifestano un andamento differenziato tra i diversi Paesi anche se, in generale, è possibile osservare in tutte le aree (con la sola eccezione del Messico e dell’America centrale) una contrazione della produzione: particolarmente elevata quella del Sud America (-12,3%), più contenuta quella dei paesi asiatici (-5,5%) ed africani (-4,2%). Da una parte, si tratta di una conseguenza diretta dell’aumento del prezzo del petrolio, che ha generato un incremento dei costi di produzione oltre a problemi di inflazione in molti paesi produttori, e dall’altra, del deprezzamento del dollaro rispetto ad alcune valute, che ha determinato una riduzione del potere di acquisto dei produttori. Dall’analisi dei dati è evidente, inoltre, la concentrazione della produzione in Brasile, Vietnam e Colombia che rappresentano il 56,4% dell’offerta mondiale.

Per l’annata 2008/09, secondo le stime della International Coffee Organization (ICO), la produzione mondiale dovrebbe attestarsi sui 131 milioni di sacchi a seguito delle ripercussioni sui mercati finanziari e della crisi economica generale, che porterà ad un taglio degli investimenti nel settore del caffè con una riduzione, in primis, degli input agricoli. Nell’ultimo ventennio, il continente asiatico ha assunto una posizione di rilievo sul mercato internazionale del caffè, sia per la crescita considerevole dei consumi che in termini produttivi. L’aumento delle piantagioni in Indonesia prima, e in Vietnam poi, ha portato ad una perdita di significatività della quota di produzione africana. In Africa la liberalizzazione del processo di produzione, conseguente allo smantellamento dei controlli statali sulla commercializzazione del caffè e alla fine dei marketing board (enti pubblici con la funzione di assicurare ai produttori di caffè un prezzo minimo di vendita), ha determinato un decremento dei livelli produttivi. L’auspicato beneficio derivante dall’apertura del mercato è stato vanificato dalla complessa situazione politico-sociale ed economico-produttiva di questi paesi. Il novero dettagliato di queste “difficoltà” è assai ampio e variegato e va, volendo fornire alcuni esempi, dalla situazione della Costa d’Avorio dove le piante del caffè sono state soggette alla tracheomicosi che ne ha ridotto la resa produttiva, al caso del Kenya, dove i coltivatori hanno dovuto far fronte a delle annate di siccità, aggravate però, da una fase di instabilità politica.

Tabella 2 – Andamento della produzione in alcuni Paesi produttori (migliaia di sacchi)

Fonte: nostre elaborazioni su dati ICO

Tra i paesi asiatici, il caso del Vietnam è degno di particolare menzione. Nel 1989/90 la produzione vietnamita raggiungeva il milione di sacchi all’anno, rappresentando una frazione minuscola del mercato internazionale del caffè. Durante gli anni Novanta il paese ha intrapreso una serie di riforme derivanti dal piano di ristrutturazione imposto dal Fondo Monetario Internazionale3 e volte, essenzialmente, a liberalizzare l’economia e favorire l’apertura al commercio internazionale. Nel giro di pochi anni il Vietnam è divenuto il secondo produttore mondiale di caffè, anche grazie a una generosa politica di sussidi all’esportazione erogati ai produttori locali.

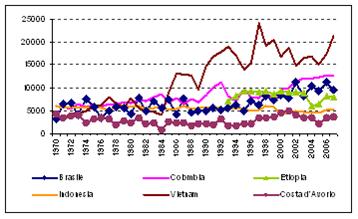

Parallelamente all’espansione produttiva in Vietnam, il Brasile ha progressivamente introdotto sistemi di produzione intensiva e trasferito le piantagioni verso aree meno soggette a gelate, al fine di poter incrementare i raccolti e salvaguardare la propria posizione di leadership nel mercato internazionale. La figura 3 mostra l’evoluzione della produttività nei principali paesi produttori. Dal grafico emerge chiaramente il notevole incremento della produttività registrato in Vietnam a partire dagli anni novanta, cui fa da contraltare la progressiva perdita di efficienza registrata dalla Costa d’Avorio. Tra i paesi dell’America Latina, la Colombia registra un andamento della produttività pressoché costante mentre il Brasile, negli ultimi cinque anni, evidenzia un andamento altalenante.

Figura 3 – Andamento della produttività in alcuni Paesi produttori (Kg per ettaro)

Fonte: nostre elaborazioni su dati ICO

Nonostante i cambiamenti avvenuti nella struttura dell’offerta, il primo produttore mondiale resta il Brasile (36 milioni di sacchi) che, a differenza della maggior parte dei paesi latino americani che producono la varietà Arabica, produce principalmente la varietà Robusta. Altro grande produttore storico rimane la Colombia (12,4 milioni di sacchi) che esporta soprattutto Arabica. In Africa, invece, spicca l’alta produzione di Etiopia e Uganda (Tabella 2). È noto che l’economia di molti paesi in via di sviluppo è fortemente dipendente dalla produzione di alcune commodity. Tra queste, il caffè occupa spesso una posizione di rilievo, come nel caso dei Paesi africani che dipendono dall’export di caffè per oltre metà delle loro esportazioni (Tabella 3). Una situazione analoga si registra anche in alcuni Paesi dell’America centrale. A queste economie fondate sulla monocoltura, si contrappone la situazione del Brasile che è riuscito negli ultimi decenni a ridurre progressivamente la propria dipendenza da questo prodotto. Già nella seconda metà degli anni Settanta, grazie ad una maggiore diversificazione delle esportazioni e allo sviluppo di una base industriale, il caffè generava solo il 20% delle esportazioni per arrivare all’attuale 5% circa (Colombo, Tirelli, 2006).

Tabella 3 – Percentuale di caffè verde esportata sul totale delle esportazioni (media 1995-1999)

Fonte: Fitter e Kaolinsky, 2001

Nei primi otto mesi del 2008, il volume totale delle esportazioni di tutte le tipologie di caffè è stato pari a 64,8 milioni di sacchi con una riduzione del 3,4% rispetto al periodo precedente (Figura 4). Nel caso dell’Arabica, circa 42 milioni di sacchi esportati, la contrazione maggiore è stata registrata nel flusso di esportazioni della varietà Brazilian Naturals (–9,7%), mentre la Robusta (22,7 milioni di sacchi) ha registrato una riduzione dell’export del 4,8%.

I dati sulle esportazioni, così come per la produzione, evidenziano un elevato livello di concentrazione per Brasile, Vietnam e Colombia, che rappresentano il 55% del totale esportato. Tuttavia, il peso del Brasile è leggermente ridimensionato rispetto ai volumi di produzione, in favore di Vietnam e Colombia. Il motivo è imputabile al fatto che il paese è caratterizzato anche da un ampio mercato di consumo interno, così come il Messico. La maggior parte dei paesi produttori, invece, esporta pressoché tutto il caffè che coltiva.

Figura 4 – Totale esportato da alcuni Paesi produttori (migliaia di sacchi)

* gennaio-agosto

Fonte: nostre elaborazioni su dati ICO

Da considerare, infine, che nonostante il caffè lavorato costituisca una delle tipologie che garantisce il maggior valore aggiunto, nei Paesi produttori le esportazioni riguardano principalmente il caffè verde (95%) mentre solo una quota limitata di caffè viene esportata in altre forme (solubile o torrefatto). Le ragioni che spiegano una tale situazioni risiedono, essenzialmente, nelle politiche agricole messe in atto dai Paesi industrializzati per proteggere le industrie di trasformazione legate al caffè. L’Unione Europea, per esempio, applica, nel caso delle importazioni di caffè, una serie di aliquote di imposta crescenti all’aumentare del grado di trasformazione del prodotto (Tabella 4).

Tabella 4 – Dazi dell’UE sulle importazioni di caffè (in %)

Fonte: EFTA, Rapporto sul commercio equo 2001-2003

Le esportazioni di caffè verde vengono indirizzate prevalentemente verso i Paesi europei, gli Usa e il Giappone, dove si concentrano i maggiori consumi di caffè, come evidenziato nella figura 5. I dati presentati nella figura sono indicativi della sola attività di importazione e non forniscono stime attendibili circa il consumo. Ciò avviene per due ordini di motivi: in primo luogo non tutti i paesi consumatori sono anche importatori di caffè verde (a causa del mancato sviluppo di un’industria di torrefazione nazionale). In secondo luogo vi sono rilevanti ri-esportazioni di caffè verde tra paesi consumatori. Nel 2007, l’UE25 ha importato 40,6 milioni di sacchi di caffè. La Germania, con 8,6 milioni di sacchi, è il principale importatore europeo, seguita da Italia (5,8 milioni di sacchi), Francia (5,6 milioni di sacchi), Spagna (3,2 milioni di sacchi) e Regno Unito (2,8 milioni di sacchi). In termini di consumi annui, invece, al primo posto si colloca il Lussemburgo (16,7 kg pro-capite), seguito da Finlandia (12 kg) e Danimarca (8,8 kg); chiudono la classifica europea il Regno Unito (2,8 kg) e Malta (2,3 kg). Tali differenze sono spiegabili sia in termini di preferenze (ad esempio il basso consumo del Regno Unito è dovuto alla maggiore diffusione del tè) sia in termini di modalità di consumo (il caffè espresso utilizza una quantità inferiore di caffè rispetto ad altre forme di consumo).

Figura 5 – Quote di importazione di caffè nel 2007

Fonte: nostre elaborazioni su dati ICO

Le esportazioni di caffè verde vengono indirizzate prevalentemente verso i Paesi europei, gli Usa e il Giappone, dove si concentrano i maggiori consumi di caffè, come evidenziato nella figura 5. I dati presentati nella figura sono indicativi della sola attività di importazione e non forniscono stime attendibili circa il consumo. Ciò avviene per due ordini di motivi: in primo luogo non tutti i paesi consumatori sono anche importatori di caffè verde (a causa del mancato sviluppo di un’industria di torrefazione nazionale). In secondo luogo vi sono rilevanti ri-esportazioni di caffè verde tra paesi consumatori. Nel 2007, l’UE25 ha importato 40,6 milioni di sacchi di caffè. La Germania, con 8,6 milioni di sacchi, è il principale importatore europeo, seguita da Italia (5,8 milioni di sacchi), Francia (5,6 milioni di sacchi), Spagna (3,2 milioni di sacchi) e Regno Unito (2,8 milioni di sacchi). In termini di consumi annui, invece, al primo posto si colloca il Lussemburgo (16,7 kg pro-capite), seguito da Finlandia (12 kg) e Danimarca (8,8 kg); chiudono la classifica europea il Regno Unito (2,8 kg) e Malta (2,3 kg). Tali differenze sono spiegabili sia in termini di preferenze (ad esempio il basso consumo del Regno Unito è dovuto alla maggiore diffusione del tè) sia in termini di modalità di consumo (il caffè espresso utilizza una quantità inferiore di caffè rispetto ad altre forme di consumo).

Instabilità dei prezzi e contratti future

Una caratteristica propria del mercato del caffè è l’alta instabilità dei prezzi, aumentata notevolmente nel corso dell’ultimo ventennio a seguito del crollo del cartello dell’International Coffee Agreement (ICA) nel 1989. L’Accordo aveva l’obiettivo di stabilizzare il prezzo del caffè attraverso un meccanismo regolatore piuttosto semplice: qualora il prezzo di mercato fosse sceso al di sotto di un livello prestabilito, sarebbe subentrato un sistema di regolamentazione basato sulle quote all’esportazione, per cui ogni paese produttore non avrebbe potuto esportare caffè in eccesso alla quota assegnatagli. Il sistema, nonostante fosse caratterizzato da continue dispute sulle quote tra i paesi membri, ebbe una discreta efficacia anche nel regolamentare gli stock di caffè. Dopo la fine del cartello ICA la maggior parte dei paesi africani e latino americani ha implementato una serie di riforme strutturali nel settore del caffè orientate alla liberalizzazione delle esportazioni. Tuttavia, tali riforme non sono state in grado di fronteggiare la maggiore volatilità dei prezzi internazionali del caffè, accentuatasi durante gli anni Novanta, in conseguenza dell’incremento delle superfici coltivate in paesi come Brasile e Vietnam, che hanno portato ad un eccesso di offerta non assorbita dalla domanda. Si pensi, ad esempio, che i prezzi internazionali del 1999 sono stati più bassi del 40% rispetto a quelli di due anni prima e la tendenza al ribasso è continuata anche nei primi anni del 2000 (Figura 6). Dal grafico si evince, per tutte le tipologie di caffè, una forte contrazione dei prezzi tra il 2001 ed il 2004 imputabile alla cronica sovrapproduzione dovuta all’estensione delle coltivazioni e al miglioramento tecnologico nelle piantagioni, oltre all’immissione sul mercato degli stock accumulati negli anni precedenti. Dal lato della domanda, invece, si è assistito ad una stagnazione dei consumi nei tradizionali paesi importatori (nonostante la crescita in alcuni nuovi mercati, come quelli dell’Est Europa), così che, mentre la produzione è passata, dal 1995 al 2000, da 86 a 120 milioni di sacchi, il livello dei consumi è rimasto pressoché costante, a poco meno di 105 milioni di sacchi. Attualmente i prezzi internazionali del caffè stanno vivendo una fase di crescita, dovuta alla contrazione dell’offerta mondiale, con una tendenza a tornare verso i valori del 1998: i prezzi delle diverse tipologie di Arabica, tuttavia, sono più bassi in media del 9% rispetto ai valori del 1998, mentre la qualità Robusta registra nell’ultimo anno un incremento del 5%, a seguito della maggiore domanda proveniente dall’industria di trasformazione. La spinta al rialzo dei prezzi dipende anche dalla crescita dei consumi mondiali che nel 2007/08 hanno raggiunto i 124,6 milioni di sacchi (+2,9% rispetto al periodo recedente). D’altra parte, è ipotizzabile che l’attuale situazione dipenda anche dall’attività speculativa sul mercato delle commodity (caffè incluso) che sta generando un rialzo dei prezzi internazionali superiore al periodo precedente.

Figura 6 – Andamento del prezzo per le diverse tipologie di caffè

Fonte: nostre elaborazioni su dati ICO

Si deve sottolineare che l’instabilità dei prezzi nel mercato del caffè è un aspetto comune ad altre commodity agricole, tuttavia, nel caso del caffè tale caratteristica dipende anche da due fenomeni di tipo strutturale: a) sia la domanda che l’offerta, nel breve periodo, sono fortemente inelastiche per cui necessitano di una notevole volatilità dei prezzi per assorbire eccessi di domanda o di offerta; b) la fase produttiva della pianta di caffè è piuttosto lunga (5-7 anni dalla nascita della pianta alla fase produttiva), per cui a seguito di un aumento dei prezzi si instaura una fase di crescita caratterizzata da investimenti in capacità produttiva che generano output futuro dando origine a nuovi fenomeni ciclici (Colombo, Tirelli, 2006). Oltre agli scambi diretti fra paesi produttori e paesi consumatori, esistono sul mercato anche il commercio a pronti e le transazioni a termine che si svolgono nelle Borse merci dei paesi occidentali: soprattutto il Board of Trade di New York per la qualità Arabica e il LIFFE di Londra per la qualità Robusta. Sui mercati a pronti (detti anche “mercati di consegna immediata” o “di chiusura per contanti”) il caffè viene acquistato franco magazzino o a termine di imbarco (ad esempio a New York, Londra, Amburgo, Brema o Le Havre) ed il relativo regolamento avviene nell’arco di tempo strettamente necessario per il trasferimento dei titoli negoziati e del corrispettivo in denaro (nella maggior parte dei mercati il regolamento delle operazioni a pronti avviene il secondo, oppure il terzo giorno lavorativo alla stipula del contratto).

I contratti a termine, invece, permettono di acquistare o vendere, in un tempo futuro determinato, una certa quantità di un bene ad un prezzo anch’esso determinato. In tal modo, l’esecuzione della prestazione contrattuale elimina integralmente il rischio della volatilità del prezzo sia per l’acquirente che per il venditore. Con l’introduzione delle contrattazioni di borsa, le vendite e gli acquisti di copertura effettuati nel mercato a termine, tramite transazioni con contratti future, hanno dato la possibilità agli operatori di contenere, entro limiti accettabili, le variazioni dei prezzi, poiché coloro che prevedono un rialzo futuro, acquistano, mentre coloro che prevedono un ribasso, vendono, e quindi dalla combinazione di diverse operazioni “a termine” e “a pronti” vengono ridotti i rischi delle oscillazioni. Con i future, il caffè viene acquistato dalle società di importazione occidentali ancor prima di essere raccolto, e viene fissato un termine per la consegna (in genere di tre o sei mesi): ciò significa che il caffè non viene scambiato fisicamente. Dopo il versamento di un acconto da parte dell’acquirente, pari a circa il 10% dell’importo stabilito per la partita di caffè, il pagamento della merce avviene al momento della consegna. Se tra la chiusura del contratto e il momento della consegna si verifica un incremento del prezzo, l’acquirente può rivendere il caffè ancor prima che gli venga consegnato, traendone il profitto derivante dalla differenza tra il prezzo d’acquisto e quello di vendita: nei mercati future tecnicamente non c’è alcuno scambio di merci fisiche. Con i contratti future, inoltre, solamente il 2% delle transazioni si traduce in un effettivo acquisto/vendita di materia prima, in quanto nella maggior parte delle volte la posizione si chiude prendendo sul mercato una posizione opposta a quella iniziale. Il rischio di questo genere di transazioni è naturalmente elevato; infatti, la riduzione del prezzo può significare gravi perdite per l’intestatario del contratto, il quale cercherà perciò di tutelarsi tramite contratti di garanzia.

I contratti a termine hanno un’influenza predominante nella formazione dei prezzi delle commodity e vengono utilizzati da alcuni paesi esportatori (attraverso le agenzie generali) per le politiche di sostegno ai produttori. Tra i principali produttori di caffè la Colombia, ad esempio, è il paese che ne fa l’uso relativamente più esteso poiché la maggior parte del proprio caffè viene venduto attraverso contratti a termine della durata di un anno sottoscritti dalla Federación Nacional de Cafeteros con i principali torrefattori.

La strategia delle corporate

La crescente volatilità dei prezzi e la caduta degli stessi hanno messo in seria difficoltà anche i trader internazionali portando all’uscita dal mercato di quelli meno competitivi. Come risposta alla crisi del mercato del caffè i trader di maggiore dimensione hanno avviato una fase di consolidamento e concentrazione promuovendo processi di acquisizione e fusione. Nel 1998, i due principali trader internazionali (Neumann and Volcafè) controllavano il 29% dell’import-export di caffè e le prime sei compagnie il 50%. Nei primi anni del 2000, con la fusione di Volcafè e ED&F Man da una parte e di Esteve e Cargill in ECOM dall’altra, i tre principali gruppi internazionali detenevano una quota del 45% del mercato. Alcuni di questi gruppi risultano verticalmente integrati collocando le proprie attività lungo l’intera catena del valore e riuscendo ad offrire agli acquirenti un’ampia gamma di servizi; oltre al trading si occupano pertanto di lavorazione all’origine, di stoccaggio, di macinatura e, attraverso impianti tecnologicamente avanzati, di complessi interventi chimici sulla qualità del prodotto. I trader internazionali, inoltre, hanno forti vantaggi competitivi rispetto agli esportatori locali, tra cui l’accesso al credito e i costi di finanziamento che risultano due o tre volte inferiori rispetto agli esportatori locali. Anche i torrefattori hanno risposto ai cambiamenti del mercato adattando la tecnologia al fine di incrementare l’impiego di qualità più economiche di caffè, come la Robusta, a discapito della qualità delle miscele. La crescente concentrazione dei torrefattori ha inoltre permesso loro di ridurre l’impiego di scorte, adottando una logica del just in time, favorendo indirettamente i grandi operatori internazionali a discapito delle piccole imprese locali. Anche il settore della torrefazione è estremamente concentrato in poche grandi multinazionali. Attualmente, le prime due insieme (Nestlè e Philip Morris/Kraft) controllano il 57% del mercato del caffè tostato e solubile, le prime cinque l’87% del mercato e la sola Nestlè il 50% del mercato del caffè solubile. La concentrazione del settore e l’elevato potere di mercato che ne deriva per i torrefattori contribuiscono a ridurre la quota di valore aggiunto di pertinenza dei coltivatori. Le ricerche sulla catena del valore del caffè (Kaplinky 2004, OXFAM 2002, Talbot 1997), infatti, mostrano che la quota di valore aggiunto che rimane nei paesi produttori è in costante diminuzione (ai produttori va una frazione che oscilla tra il 4 e l’1% del prezzo finale al consumo del caffè). Negli ultimi anni si sta sviluppando una forte attività concorrenziale tra i torrefattori e i trader. Da una parte, infatti, i primi cercano di espandere la propria presenza diretta nell’approvvigionamento del caffè verde, al fine di non dover dipendere esclusivamente dai grandi trader per la fornitura della materia prima. Dall’altra parte i trader stanno allargando il pacchetto di servizi offerti, occupandosi anche di fasi più prettamente industriali, un tempo di competenza dei torrefattori.

Conclusioni

Il caffè viene oggi prodotto in oltre 50 Paesi del mondo anche se la maggior parte della produzione è concentrata in Brasile, Vietnam e Colombia che detengono una quota del 56,4% dell’offerta mondiale. Attualmente la produzione totale supera i 117 milioni di sacchi impiegando il lavoro di 20-25 milioni di famiglie. I dati sulle esportazioni evidenziano, da una parte, che la maggior parte dei paesi produttori esporta tutto il caffè prodotto (con un’incidenza sul totale delle esportazioni piuttosto elevato) e, dall’altra, che tali esportazioni riguardano prevalentemente il caffè verde, nonostante il caffè lavorato garantisca un maggior valore aggiunto. Di conseguenza, la crescita dei consumi di caffè solubile negli ultimi anni non sta stimolando i Paesi produttori (con la sola eccezione del Brasile che beneficia di un’ampia domanda interna) a sviluppare un’industria di trasformazione interna. I prezzi del caffè sono sempre stati influenzati, e a partire dalla fine del cartello ICA (1989) in misura maggiore, dai grandi investitori finanziari. Appena i prezzi sono bassi gli investitori acquistano il caffè con l’intenzione di rivenderlo in un secondo momento, nella speranza di realizzare grossi guadagni. L’improvvisa domanda da loro creata fa alzare i prezzi, fino al momento in cui gli investitori decidono di raccogliere i loro utili, fatto che determina nuovamente una caduta dei prezzi. Con queste operazioni non si hanno perdite impreviste né guadagni inattesi in caso di eventuale aumento del prezzo. È verosimile che non siano i coltivatori a beneficiare dei profitti della speculazione di borsa.

I future considerati sotto il loro aspetto di copertura hanno dato la possibilità a tutti gli operatori del caffè di garantirsi contro le fluttuazioni di prezzo. Tuttavia fare un’operazione di copertura non è alla portata di tutti, in quanto c’è bisogno di risorse finanziarie che i produttori di materie prime non hanno. Occorre comunque sottolineare che, anche qualora fosse garantito l’accesso al mercato finanziario ai produttori locali, il problema verrebbe risolto solo in parte. I mercati finanziari, infatti, forniscono efficaci strumenti di copertura di fronte ad una volatilità di breve periodo mentre il caffè è caratterizzato da fluttuazioni nei prezzi fortemente correlate al ciclo produttivo della pianta che è di 5-7 anni. Attualmente i mercati finanziari non forniscono forme di assicurazione per cicli di tale durata. Tutte le fasi della supply chain sono caratterizzate da una forte specializzazione che permette di realizzare consistenti economie di scala e che ha portato ad un elevato livello di concentrazione sia nel segmento trader che in quello della torrefazione. Come dimostrato da alcune ricerche sulla catena del valore del caffè, poche multinazionali governano le regole del gioco contribuendo a ridurre la quota di valore aggiunto di pertinenza dei coltivatori.

(Studio tratto da agriregionieuropa.it)

Dal nord al sud, i più bei caffè storici italiani in un viaggio straordinario

Dal nord al sud, i più bei caffè storici italiani in un viaggio straordinario  I Bagni Széchenyi a Budapest, le terme più grandi d’Europa

I Bagni Széchenyi a Budapest, le terme più grandi d’Europa  I più bei mercatini di Natale in giro per l’Europa che trovate quest’anno

I più bei mercatini di Natale in giro per l’Europa che trovate quest’anno  A Treviso, “Natura in posa” è un percorso alla scoperta di un genere pittorico

A Treviso, “Natura in posa” è un percorso alla scoperta di un genere pittorico  Il Capodanno cinese si festeggia anche in Italia con le comunità numerose che vivono tra noi

Il Capodanno cinese si festeggia anche in Italia con le comunità numerose che vivono tra noi  In Svizzera, dove il Natale è una meraviglia di luci, eventi, leccornie e tradizioni

In Svizzera, dove il Natale è una meraviglia di luci, eventi, leccornie e tradizioni  Venerdì 21 febbraio alle 17.30 al Caffè dell’Ussero di Pisa si presenta il libro di Massimo Canino «Oltremare»

Venerdì 21 febbraio alle 17.30 al Caffè dell’Ussero di Pisa si presenta il libro di Massimo Canino «Oltremare»  Un caffè letterario, l’essenza di un concetto storico che si evolve nel tempo

Un caffè letterario, l’essenza di un concetto storico che si evolve nel tempo  Lo storico Caffè dell’Ussero a Pisa aderisce alla rete di caffeletterari.it

Lo storico Caffè dell’Ussero a Pisa aderisce alla rete di caffeletterari.it  Lorenzo Iossa e il suo libro/esordio «Giovanni e Beatrice, i miei nonni»

Lorenzo Iossa e il suo libro/esordio «Giovanni e Beatrice, i miei nonni»